آربیتراژ در بورس؛ چطور از اختلاف قیمت در بازارهای مختلف کسب سود کنیم؟

در بازارهای مالی همه به دنبال کسب سود بیشتر هستند. بنابراین طبیعی است که افراد به دنبال فروش داراییها در بالاترین قیمت ممکن باشند. یکی از این حالات خرید و فروش که در نهایت به سودآوری منجر میشود، آربیتراژ نام داشته و در بازارهایی مانند بورس سهام، بازار ارز و طلا نیز رواج دارد. آربیتراژ اصولا در فرصتی کوتاه قابل انجام است و ویژگی مهم آن، بدون ریسک بودن است. آربیتراژ در حقیقت بر اساس اختلاف قیمت در بازارهای مختلف به وجود میآید. در ادامه توضیح میدهیم که آربیتراژ چیست و چگونه در بازار بورس و سایر بازارها از آن استفاده میشود.

آربیتراژ چیست؟

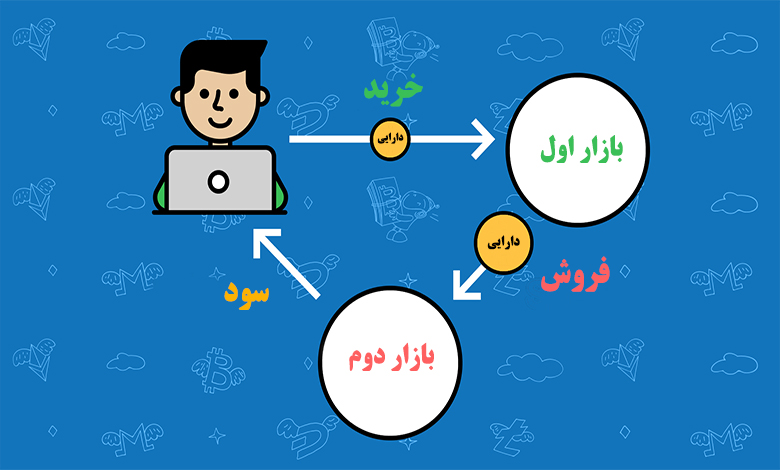

اگر بخواهیم به زبان ساده توضیح دهیم که آربیتراژ چیست، باید بگوییم که به فرایند کسب سود از اختلاف قیمت یک دارایی در بازارهای مختلف، آربیتراژ گفته میشود. در چنین شرایطی، معاملهگر میتواند با فروش دارایی خود در بازاری که قیمتگذاری بالاتری برای آن دارایی انجام داده، به سود برسد. در زندگی روزمره نیز میتوان چنین عملی را مشاهده کرد. اما نکته بسیار مهم درباره آربیتراژ، بدون ریسک بودن این فرآیند است.

آربیتراژ مجموعهای از تراکنشهای مالی را شامل میشود که هیچ ضرر و زیانی در پی ندارد. چنین عملی میتواند سود داشته باشد یا نداشته باشد؛ یعنی نمیتوان در مورد وجود یا عدم وجود سود با قطعیت صحبت کرد، اما مطمئنا بدون ضرر و ریسک خواهد بود. پس در این حالت چیزی به نام بازده منفی وجود ندارد.

آربیتراژ در بورس چگونه انجام میشود؟

اگر در بازارهای مختلفی از جمله بورس شاهد اختلاف قیمت نباشیم، چنین وضعی نمایانگر تعادل آربیتراژی (Arbitrage Equilibrium) است. یعنی در این شرایط افراد قادر نخواهند بود که با معاملات سریع و اختلاف قیمت حاصل از این معاملات سودی کسب کنند. چنین بازاری که در آن شرایط متعادل است، از منظر اقتصاد ایدهآل است. البته آربیتراژ به مرور میتواند منجر به شکلگیری حالتهای تعادلی شود که این امر در بسترهای گوناگونی رخ میهد.

مثلا فرض کنید که کالا یا جنسی در یک بازار، در مقایسه با بازاری دیگر ارزانتر است. در این حالت در بازاری که قیمت ارزانتر است، تقاضا نیز بیشتر خواهد بود. هر چه تقاضا بیشتر باشد، افزایش قیمت را نیز به میزان بیشتری شاهد خواهیم بود. این امر نشان میدهد که فرصتهای آربیتراژ کوتاه هستند و ممکن است به سرعت از دست بروند.

اگر شما هم از آن دسته افرادی هستید که از این طریق کسب سود میکنید، حتما با این ضربالمثل آشنایی دارید که میگویند «ناهار مجانی وجود ندارد». این جمله مشخص میکند که برای داشتن هر چیزی باید بهایی بپردازید؛ حتی اگر آن مورد به ظاهر مجانی به نظر برسد. پس نباید از هزینههای پنهان در فعالیتهای اقتصادی از جمله کارمزد غافل شد. گمان نکنید که این سناریو همیشه اینقدر ساده است و قرار است ارزان بخرید و گران بفروشید. چنین چیزی همیشه وجود ندارد و در این میان باید حواستان به هزینههای پنهانی هم باشد. ممکن است این هزینهها باعث شوند هیچ سودی برایتان نماند.

مسئله مهم دیگری که باید مد نظر داشت این است که در بازارهای مختلف همه به دنبال کاهش هزینه و افزایش سود هستند. به همین دلیل افراد در کمین فرصتهای مناسب نشستهاند و رقابت میان آنها بسیار فشرده است. در چنین رقابتی افراد باتجربهای موفق هستند که ابزارهایی قوی در دست دارند. آنها با بهرهگیری از این ابزارها میتوانند از فرصت به وجود آمده برای آربیتراژ نهایت بهره را ببرند و در زمان کوتاهی که برای آربیتراژ وجود دارد، معامله خود را در بازار مورد نظر انجام دهند.

انواع آربیتراژ در بازارهای مختلف

آربیتراژ انواع گوناگونی دارد و در شرایط و بسترهای مختلف سبکهای متفاوتی دارد. از جمله انواع آربیتراژ میتوان موارد زیر را نام برد:

- فاصلهای یا مکانی

- زمانی

- آماری

- مثلثی

در ادامه قصد داریم هر یک از این چهار نوع را بررسی و مثالهایی برای فهم بهتر ارائه کنیم.

فاصلهای یا مکانی

آربیتراژ فاصلهای به مناطق جغرافیایی مختلف و اختلاف قیمت در این مناطق اشاره دارد. مناطق جغرافیایی، میتوانند شامل شهرهای مختلف یک کشور باشند یا به سطوح بینالمللی اشاره داشته باشند. یک شرکت را در نظر بگیرید که سهام آن در بورس کشورهای مختلف قیمت متفاوتی دارد. مثلا در بورس نیویورک قیمت آن ۱۵ دلار است و همزمان در بورس توکیو به قیمت ۱۵.۰۵ دلار معامله میشود. این اختلاف قیمت میتواند دلایل مختلفی داشته باشد. مثلا نوسان ارز میتواند یکی از این دلایل باشد. دلیل دیگر میتواند این مورد باشد که بازارها بینقص نیستند و نمیتوانند عملکرد یکسانی از خود نشان دهند. تفاوت در دانستهها و اطلاعات خریداران و فروشندگان فرصتی برای کسب سود در اختیار آنها قرار میدهد.

به این ترتیب اگر فردی بتواند این سهم را از بورس نیویورک خریداری کند و بلافاصله در بورس توکیو بفروشد، آربیتراژ انجام داده و سودی معادل پنج سنت عایدش میشود. البته کارمزد خرید و فروش را باید از این مبلغ کم کرد. به این ترتیب مبلغ قابلتوجهی باقی نخواهد ماند؛ اما اگر معامله در سطوح کلان انجام شود، حتی با همین اختلاف قیمت کم هم میتوان سود خوبی به دست آورد.

رشد فناوری این امکان را فراهم کرده است که هر فرد در هر زمانی بتواند قیمتها را در بازارهای مختلف رصد کند. در صورتی که بازارهای مالی در سراسر جهان یکپارچه شوند، چنین فرصتهایی برای آربیتراژ و کسب سود، محدود و اندک خواهند شد.

اگر فرصتی برای آربیتراژ در بورس یا سایر بازارها به وجود بیاید، بسیاری از معاملهکنندگان از آن باخبر خواهند شد. در چنین شرایطی، فردی موفقتر است که سرعت عمل بیشتری داشته باشد. از همین رو معاملهگرانی که در کمین چنین فرصتهایی هستند، به نرمافزارهایی روی میآورند که از الگوریتمهای پیشرفتهای بهره میبرند. این نرمافزارهای میتوانند معاملات را بر طبق زمانبندی و در کوتاهترین زمان ممکن انجام دهند.

بیشتر بخوانید

آربیتراژ در بازار ارزهای دیجیتال

آربیتراژ تنها در بازار بورس انجام نمیشود و در ارزهای دیجیتال نیز رواج دارد. صرافیهای ارز دیجیتال در سراسر جهان، ارز دیجیتال را با قیمت مختلفی ارائه میکنند. همین امر موجب تفاوت قیمت بیت کوین در کشورهای مختلف خواهد شد. شرایط سیاسی، تورم، نرخ ارز و عواملی از این دست میتوانند این اختلاف قیمتی را کاهش دهند.

به عنوان نمونه میتوان به یک بحران سیاسی که در هنگکنگ اتفاق افتاد اشاره کرد. در پی این بحران قیمت بیتکوین در این دولتشهر در مقایسه با سایر مناطق دو درصد افزایش یافت. در نتیجه فرصت خوبی برای آربیتراژ و کسب سود پدید آمد.

زمانی

آربیتراژ زمانی به بازههای زمانی مختلف اشاره دارد. برای نمونه میتوانیم از بازار آتی زعفران نام ببریم. اختلاف قیمتی که در بورس معاملات نقد و بازارهای آتی وجود دارد، زمینه را برای انجام آربیتراژ مهیا میکند.

اگر بخواهیم آربیتراژ را در بازار زعفران ایران بررسی کنیم، دو ابزار برای چنین عملی وجود دارد. یکی از این ابزارها گواهی سپرده کالایی و دیگری قراردادهای آتی است. گواهی سپرده زعفران، نقدی است و از همین رو قیمت آن در مقایسه با قراردادهای آتی کمتر است. در نتیجه افراد میتوانند گواهی سپرده را از طریق سامانه خرید و فروش سهام خریداری کنند. سپس میتوانند در همان روز اقدام به دریافت موقعیت تعهدی فروش در قرارداد بازار آتی زعفران کنند. اختلاف قیمت در این دو حالت میتواند به کسب سود منجر شود.

آماری

آربیتراژ آماری عبارت است از کسب سود حاصل از اختلافات آماری در قیمت اوراق بهادار. چنین تفاوتهایی ممکن است بر اساس دلایل مختلفی به وجود آیند که یکی از آنها نقدشوندگی است. سرمایهگذاران همیشه بر اساس دادهها و تحلیل بنیادی یا تکنیکال دست به معامله نمیزنند. بلکه گاهی به دلیل کاهش ریسک، سرمایه خود را نقد میکنند. آنها حتی ممکن است سهام خود را با کمی ضرر نیز بفروشند.

نمونه چنین رفتارهای هیجانی را میتوان در بورس تهران به وضوح دید. چنین اوضاعی میتواند فرصتهای زیادی برای سودآوری فراهم کند. در این روش، تمرکز بر تکنولوژی است و فرصتهای کسب سود، بر اساس مدلهای آماری خطی و غیرخطی مشخص میشوند. البته در چنین شیوههایی باید درصدی برای ریسک در نظر گرفت (که کاهش ریسک، خود با روشهای متعددی انجام میشود).

بیشتر بخوانید

مثلثی

بازار ارز یکی از بسترهای جذابی است که میتواند برای افراد سودآور باشد. آربیتراژ مثلثی در چنین بازاری انجام میشود. معاملهگران در این بازار یک ارز مشخص را خریداری میکنند و سپس آن را به ارزی دیگر تبدیل میکنند. به همین ترتیب ارز دوم را به ارز سوم تبدیل میکنند. در نهایت ارز سوم را به فروش میرسانند و به ارز پایه تبدیل میکنند. البته این معاملات زمانی انجام میشوند که کارمزد معاملات کمتر از اختلاف قیمت ارزها باشد.

آربیتراژ در ایران

گفتیم که آربیتراژ یعنی سودآوری از اختلاف قیمت موجود در بازارهای مختلف. به محض پدید آمدن چنین اختلافاتی، پای آربیتراژکنندگان به بازار باز میشود. البته پس از گذشت مدتی، روند عرضه و تقاضا متعادل خواهد شد. در بازارهای کاراتر، این تعادل سریعتر به وقوع میپیوندد و فرصت برای آربیتراژ کوتاهتر خواهد بود. میتوان گفت ایجاد این فرصتها و تعادلی که در پی آن بر بازار حاکم میشود، خود محرکی است برای پویایی اقتصاد.

اگر کشوری فاقد ساختار اقتصادی مناسب و مطلوب و همچنین بازارهای کارا باشد، فرصت برای آربیتراژ در این کشور بیشتر از سایر مناطق پدید میآيد. در ضمن مدت این فرصتها نیز طولانیتر خواهد بود. هرچه تعداد و مدتزمان این فرصتهای کسب سودِ بدون ریسک بیشتر باشد، سرمایهگذاران انگیزه کمتری برای سرمایهگذاری در فعالیتهای زایای اقتصادی خواهند داشت. به این ترتیب اقتصاد، پویایی و رشد را به خود نخواهد دید. این همان وضعیت و شرایطی است که اکنون در ایران وجود دارد.

اگر بخواهیم مثالی را در راستای گفتههای بالا بیان کنیم، میتوانیم به نرخ بهره و سود بانکی اشاره کنیم. نرخ بهره یک عدد ثابت است که مکانیزمهای بازار در تعیین آن نقش ندارند. بلکه دولت است که میزان این نرخ را مشخص میکند. زمانی که این نرخ در مقایسه با تورم مقدار کمتری داشته باشد، مردم به اخذ وامهای بانکی روی میآورند و با پولی که در اختیار گرفتهاند، ملک، ارز، اوراق مشارکت و داراییهایی از این دست را خریداری میکنند. از آنجا که نرخ بهره یک نرخ ثابت است، قانون اجازه تعدیل را به بازارها نخواهد داد و این امری است که بازدارنده توسعه و رشد اقتصادی است.

جمعبندی

در این مقاله توضیح دادیم که آربیتراژ چیست و چه انواعی دارد. این مفهوم به طور کلی به معاملات همزمان برای کسب سود در بازارهایی مانند بورس اشاره دارد؛ معاملاتی که در پی اختلاف قیمت میان بازارهای مختلف انجام میشود و به دورههای زمانی متفاوت اشاره دارد و البته بدون ریسک هم هست. باید توجه داشت که اقتصاد پویا و بازارهای کارا باعث میشوند چنین فرصتهایی بسیار کوتاه باشند و در نهایت بازار به سرعت تعادل را به خود خواهد دید. اما در اقتصادی که فاقد ساختارهای سالم است، چنین فرصتهایی بیشتر پدید میآیند؛ فرصتهایی که پایدارتر هم هستند و از حرکت سرمایهگذاران به سمت فعالیتهای زایا و مولد جلوگیری میکنند.